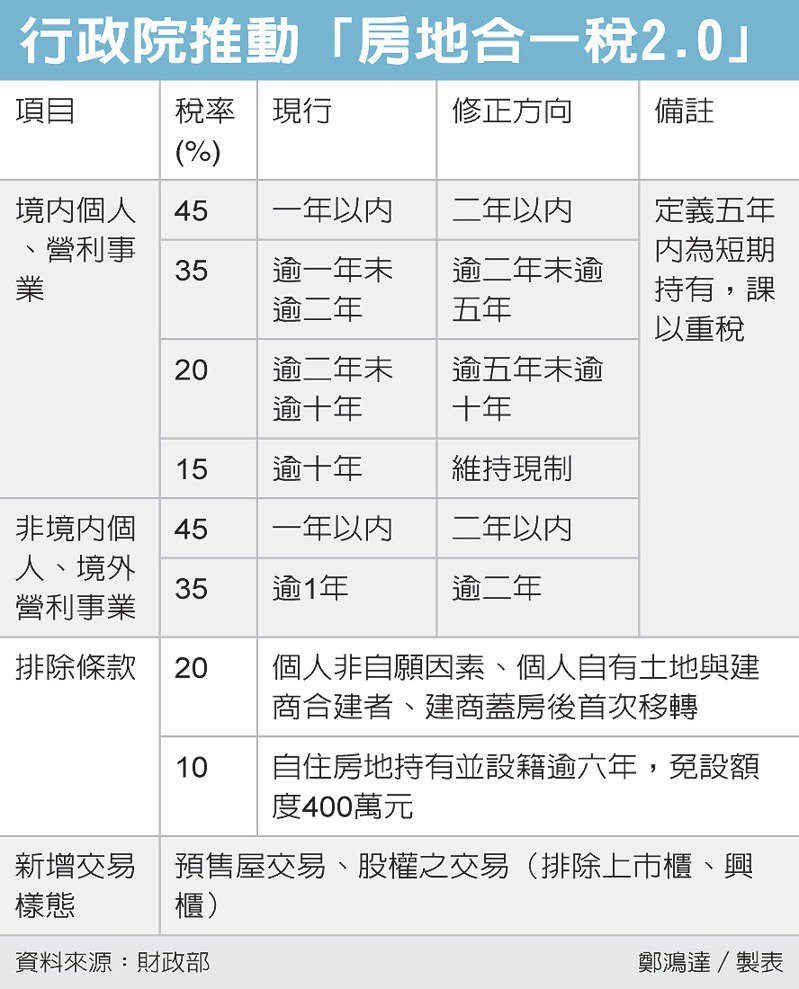

房地合一2.0

房地合一稅2.0自110年7月1日開始實施。個人及營利事業105年1月1日以後取得之房地,於110年6月30日以前交易者,適用房地合一稅1.0規定課稅;於110年7月1日以後交易者,適用房地合一稅2.0規定課稅。

房地合一稅2.0有六大重點 :

一、延長個人短期交易房地適用高稅率之持有期間,居住者個人交易持有2年以內房地,稅率45%;持有房地超過2年,未逾5年,稅率35%,以抑制個人短期炒作不動產。

二、營利事業比照個人依持有期間按差別稅率課稅,營利事業交易持有2年以內房地,稅率45%;持有房地超過2年,未逾5年,稅率35% ;持有房地超過5年,稅率20%,以抑制營利事業短期炒作不動產,防杜個人藉由設立營利事業短期買賣房地,規避稅負。

三、修正土地漲價總數額減除規定,防杜利用土地增值稅稅率與房地合一所得稅稅率間差異,以自行申報高於公告土地現值之土地移轉現值方式規避所得稅負。

四、納入交易預售屋及其坐落基地。個人及營利事業交易其直接或間接持有股份(或出資額)過半數之國內外營利事業之股份(或出資額),且該營利事業股權(或出資額)之價值50%以上係由中華民國境內之房地所構成者。

五、推計費用率由5%調降為3%,並增訂上限金額為新臺幣30萬元,使稽徵機關對於個人未提示證明文件之費用推計基礎更符實情;倘實際支付費用超過該金額者,納稅義務人仍得自行提出相關證明文件,核實認定。營利事業未提示有關房地交易所得額之帳簿、文據者,稽徵機關應依查得資料核定成本或費用,倘無查得資料,比照個人房地交易推計成本、費用規定辦理。

六、獨資、合夥組織營利事業交易房地之所得,由獨資資本主或合夥組織合夥人依個人規定申報及課徵所得稅,不計入獨資、合夥組織營利事業之所得額,以反映獨資、合夥組織營利事業之房地,其登記所有權人為個人,與具獨立法人格之營利事業得為所有權之登記主體有別。

以下交易不受影響 :

維持稅率20% :

1. 個人及營利事業非自願因素交易持有期間在5年以下之房地。

2. 個人及營利事業以自有土地與建商合建分回房地後,持有期間在5年內之交易。

3. 個人及營利事業提供土地、合法建築物、他項權利或資金參與都更及危老重建者,取得房地後第一次移轉且持有期間在5年內之交易。

4. 營利事業興建房屋完成後第一次移轉。

維持稅率10% :

1. 自住房地持有並設籍滿6年之交易(課稅所得400萬元以下免稅)。